こんにちは、まだまだ株式の投資基準があやふやなバンコクで修業中です。

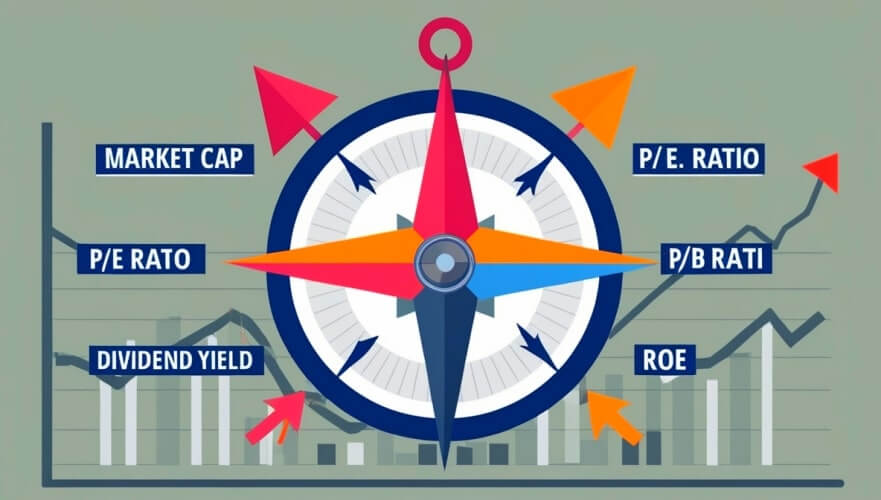

【夢の配当金生活】シリーズでも『株価診断』の項目では、5つの指標で測ることを目標にしています。

===

🟢社名クリックで個別記事にジャンプ。スマホの方は右側にスクロール。 🟢(テ)はテスタさん保有銘柄

| クリックで記事へ 👇 |

配当利回 (%) |

投資金額 (万円) |

年間配当 (円) |

株価 (円) |

| JFE (テ) | 7.3% | 2,055万円 | 140 | 1,917 |

| マリモリート(テ) | 5.9% | 2,470万円 | 3,713 | 122,300 |

| 日本たばこ(テ) | 4.7% | 3,200万円 | 194 | 4,122 |

| 本田技研工業 | 4.8% | 3,247万円 | 68 | 1,472 |

| 武田薬品 | 4.5% | 3,280万円 | 196 | 4,271 |

| 双日(2768) | 4.6% | 3,368万円 | 150 | 3,368 |

| アステラス | 4.4% | 3,402万円 | 80 | 1,814 |

| NEW SBI HD(8473) | 5.0% | 3,462万円 | 150 | 3450 |

| ソフトバンク | 4.3% | 3,481万円 | 86 | 1,996 |

| INPEX | 4.2% | 3,750万円 | 60 | 2,150 |

| 三菱HC |

3.9% | 3,930万円 | 40 | 1,047 |

| NEW 三菱商事(8058) | 3.7% | 4,135万円 | 100 | 2,746 |

| 日本郵政 | 3.5% | 4,205万円 | 50 | 1,401 |

| NTT | 3.5% | 4,300万円 | 5.2 | 149 |

| 三井住友FG | 3.6% | 4,450万円 | 330 | 9,664 |

| キヤノン | 3.0% | 5,070万円 | 150 | 5,070 |

| 野村証券 | 2.9% | 5,230万円 | 23 | 801 |

| ENEOS | 2.9% | 5,500万円 | 22 | 802 |

| トヨタ | 3.0% | 6,861万円 | 240 | 2,745 |

📍順次アップして行きますので、ブログをフォローしてお待ちください。

1. 時価総額:企業の「大きさ」を知る

時価総額は、その企業の発行済み株式数に株価を掛けた値です。これは企業の市場価値を表す指標として広く使われています。

計算方法と意味

- 計算方法:発行済み株式数 × 現在の株価

- 意味:企業の規模や市場での評価を示す

活用法と具体例

時価総額は、同業他社との比較や投資リスクの判断に使用されます。例えば、2024年9月時点での東証プライム市場の時価総額は約9,417,088億円となっています。これは日本の主要企業の総合的な市場価値を示しています。

注意点

時価総額が大きいからといって、必ずしも良い投資先とは限りません。企業の成長性や収益性など、他の要因も考慮する必要があります。

2. PER:株価の割高・割安を判断する

PER(株価収益率)は、現在の株価が1株当たりの純利益(EPS)の何倍になっているかを示す指標です。

計算方法と意味

- 計算方法:PER = 株価 ÷ EPS(1株当たり純利益)

- 意味:株価が企業の利益に対してどれだけ割高か割安かを示す

活用法と具体例

PERは同業他社との比較や成長期待の判断に使用されます。一般的に、PERが低いほど割安、高いほど割高と判断されますが、業種や成長期待によって適正な水準は異なります。例えば、2024年9月時点での日経平均のPERは約15.91倍となっています。

注意点

PERだけで投資判断を行うのは危険です。企業の成長性や業界動向なども考慮する必要があります。また、赤字企業の場合はPERが計算できないため、注意が必要です。

3. PBR:企業の資産価値と株価の関係を見る

PBR(株価純資産倍率)は、株価が1株当たりの純資産(BPS)の何倍になっているかを示す指標です。

計算方法と意味

- 計算方法:PBR = 株価 ÷ BPS(1株当たり純資産)

- 意味:企業の解散価値に対して株価がどれだけ割高か割安かを示す

活用法と具体例

PBRは株価の下値メドや資産株の発見に使用されます。通常、PBRが1倍を下回ると割安と判断されることが多いですが、業種によって適正水準は異なります。2024年9月時点での日経平均のPBRは約1.43倍となっています。

注意点

PBRが低いからといって必ずしも割安とは限りません。企業の収益性や成長性も考慮する必要があります。また、無形資産が多い企業の場合、PBRが実態を正確に反映しない可能性があります。

4. 配当利回り:株主還元の指標

配当利回りは、株価に対する年間配当金の割合を示す指標です。

計算方法と意味

- 計算方法:配当利回り = (年間配当金 ÷ 株価) × 100

- 意味:投資額に対してどれだけの配当収入が得られるかを示す

活用法と具体例

配当利回りはインカム投資や株主還元策の評価に使用されます。例えば、2024年9月時点での日経平均の予想配当利回りは約1.91%となっています。高配当利回りの銘柄を探す際には、この指標が重要な判断材料となります。

注意点

高配当利回りが必ずしも良い投資先とは限りません。企業の財務状況や将来の成長性も考慮する必要があります。また、配当が減少したり、無配になる可能性もあるため、過去の配当実績や今後の見通しも確認することが重要です。

5. ROE:企業の収益性を測る

ROE(自己資本利益率)は、企業が株主資本をどれだけ効率的に利益に結びつけているかを示す指標です。

計算方法と意味

- 計算方法:ROE = (当期純利益 ÷ 自己資本) × 100

- 意味:企業の収益性や経営効率を示す

活用法と具体例

ROEは企業の成長性や経営の質の評価に使用されます。一般的に、ROEが高いほど効率的な経営が行われていると判断されます。日本企業の場合、10%以上のROEを目指す企業が増えています。

注意点

ROEが高いからといって必ずしも良い投資先とは限りません。財務レバレッジを高めることでROEを上げることも可能なため、他の財務指標や事業内容も併せて確認する必要があります。

まとめ:指標を組み合わせて総合的に判断する

これらの指標は、それぞれ企業の異なる側面を評価するものです。単一の指標だけでなく、複数の指標を組み合わせて総合的に判断することが重要です。

例えば、PERが低くPBRも1倍を下回っている銘柄は割安と判断できる可能性がありますが、同時に配当利回りやROEも確認することで、より信頼性の高い投資判断ができるでしょう。

また、これらの指標は業種や企業の成長段階によって適正な水準が異なるため、同業他社との比較や過去の推移を見ることも大切です。

終わりに

株式投資は常にリスクを伴うものですが、これらの指標を理解し適切に活用することで、より賢明な投資判断を行うことができます。ただし、指標はあくまでも判断材料の一つであり、企業の事業内容や将来性、経済環境なども総合的に考慮する必要があります。

株式投資を始める際は、まずこれらの基本的な指標を理解し、徐々に自分なりの投資スタイルを確立していくことをおすすめします。継続的な学習と経験の積み重ねが、成功への近道となるでしょう。

投資は自己責任で行うものです。これらの指標を参考にしつつ、常に新しい情報を収集し、自分自身で判断することが重要です。また、分散投資やリスク管理など、投資の基本原則も忘れずに実践することで、長期的な資産形成につながるでしょう。

株式投資の世界は奥深く、常に学びがあります。この記事で紹介した5つの指標を起点に、さらに知識を深め、自信を持って投資判断ができるよう、日々研鑽を積んでいきましょう。

======

皆さんは『株式投資の羅針盤!』をご覧になって、どのような意見をお持ちでしょうか?

Twitterで皆さんのご意見をお聞かせください。

⭕️クリックで応援お願いします👉ブログ村

家族持ちFIREの資産運用

- 家族持ちFIRE後のポートフォリオ・出口戦略(終活)策定中!

- トラリピの利益を米株投資信託+BTCに再投資!

🟢海外生活資金『金融資産の30%は米ドル建』(年金保険、貯蓄型保険、ドル定期)

🟢老後資金作り『オルカン:iDeCo+NISA』毎月27万円積立中!

🟢新NISA:高配当株で『夢の配当金生活』を実現

🟢不労所得作り『トラリピ0.5億円』運用中!

🟢夢作り『コインチェックでビットコイン積立』毎月3万円積立中!

🟢バンコクと横浜に不動産を所有